Рассказываем, какой тип вычета выбрать, как его получить и какие документы понадобятся.

Что такое ИИС

Индивидуальный инвестиционный счет ― брокерский счет, который позволяет своему владельцу не только инвестировать, но и дает право на инвестиционный налоговый вычет ― льготу в виде части уплаченного подоходного налога. ИИС появились в России в 2015 году, с их помощью государство привлекает частных инвесторов на фондовый рынок. На конец 2020 года открыто 3 млн ИИС.

Кому подходит ИИС

ИИС подходит тем, кто хочет инвестировать сроком на три года и больше. Чтобы открыть ИИС, нужно быть:

- физлицом старше 18 лет;

- налоговым резидентом РФ, то есть проживать в России не менее 183 дней за последние 12 месяцев.

Управлять счетом можно самому или через управляющую компанию. В первом случае придется погружаться в тему инвестиций, изучать бумаги перед тем, как вложиться в них, самостоятельно проводить все операции: покупать и продавать акции, облигации, ETF, фьючерсы, опционы, которые торгуются на российских биржах. Для этого, как и на обычном брокерском счете, нужно подать заявку брокеру.

Во втором случае инвестиционные решения по счету принимает управляющая компания: формирует инвестиционный портфель, заключает сделки с активами в интересах клиента и предлагает на выбор готовые стратегии ИИС, по которым можно посмотреть историческую доходность. Это выбор для тех, кто не хочет самостоятельно заниматься портфелем. Управляющая компания берет комиссию за свои услуги. Например, комиссия в УК «Райффайзен Капитал» составляет от 0,5 до 1,7 % в зависимости от выбранной стратегии инвестирования.

Нужно понимать, что в обоих случаях нет гарантий доходности.

Чтобы понимать, как работает ИИС и какие условия нужно выполнить, чтобы получить налоговый вычет, можно почитать нашу другую статью.

В этой статье расскажем, какой инвестиционный налоговый вычет выбрать. Есть два типа вычета: на взносы (вычет типа А) и на полученную прибыль (вычет типа Б).

Инвестиционные налоговые вычеты: какие бывают и как получить

Есть два типа вычета: на взносы — это вычет типа А — и на полученную прибыль — вычет типа Б.

Вычет на взносы

Размер вычета — 13 % от вложенной на ИИС суммы вне зависимости от финансовых результатов. Верхний порог суммы, от которой делают возврат, — 400 000 руб. в год. Это значит, что максимум, который можно вернуть за год, — 52 000 руб. Но эта сумма не может превышать размер подоходного налога, который был уплачен за отчетный период.

Кому подходит. Подходит начинающим и консервативным инвесторам, не готовым к высоким рискам ради большой прибыли. Для получения вычета типа А нужно иметь официальную зарплату, с которой работодателем удерживается НДФЛ. До 2021 года, помимо зарплаты, для получения вычета типа А подходили и другие доходы, которые облагаются налогом по ставке 13 %, например вознаграждения по гражданско-правовым договорам, доходы от сдачи имущества в аренду, от инвестиций на обычном брокерском счете. С 2021 года в закон внесены изменения: теперь для получения вычета типа А подходит только «основная налоговая база», то есть официальная зарплата.

Когда наступает право на вычет. В первый раз подать документы можно на следующий год после открытия счета. Если вы открыли и пополнили ИИС в декабре, то уже в январе следующего года можно подать документы для получения вычета за предыдущий год. Обращаться за вычетом можно каждый год.

При этом в общей сложности ИИC должен работать не меньше трех лет, иначе придется вернуть все, что получил до этого.

Пример

Игорь работает официально и зарабатывает 25 000 руб. в месяц. За год работодатель удержит с его зарплаты 39 000 руб. в качестве НДФЛ.

В течение первого года инвестирования он внес на ИИC 400 000 руб. Вернуть он сможет только 39 000 руб. — сумму подоходного налога.

На второй год Игорь сменил работу и стал зарабатывать 50 000 руб. в месяц. Сумма налогов составила 78 000 руб. На ИИС он внес 800 000 руб., но вычет составил только 52 000 руб. — максимально возможную сумму.

Если на третий год Игорь решит закрыть ИИС, то должен будет вернуть государству 91 000 руб. — сумму вычета за два предыдущих года. Если закроет ИИС после трех лет работы, то возвращать ничего не придется. Налоговый вычет можно получать каждый год.

Как получить. Подать документы можно несколькими способами:

- Отправить почтой.

- Обратиться в МФЦ.

- Подать лично в налоговую инспекцию по месту жительства.

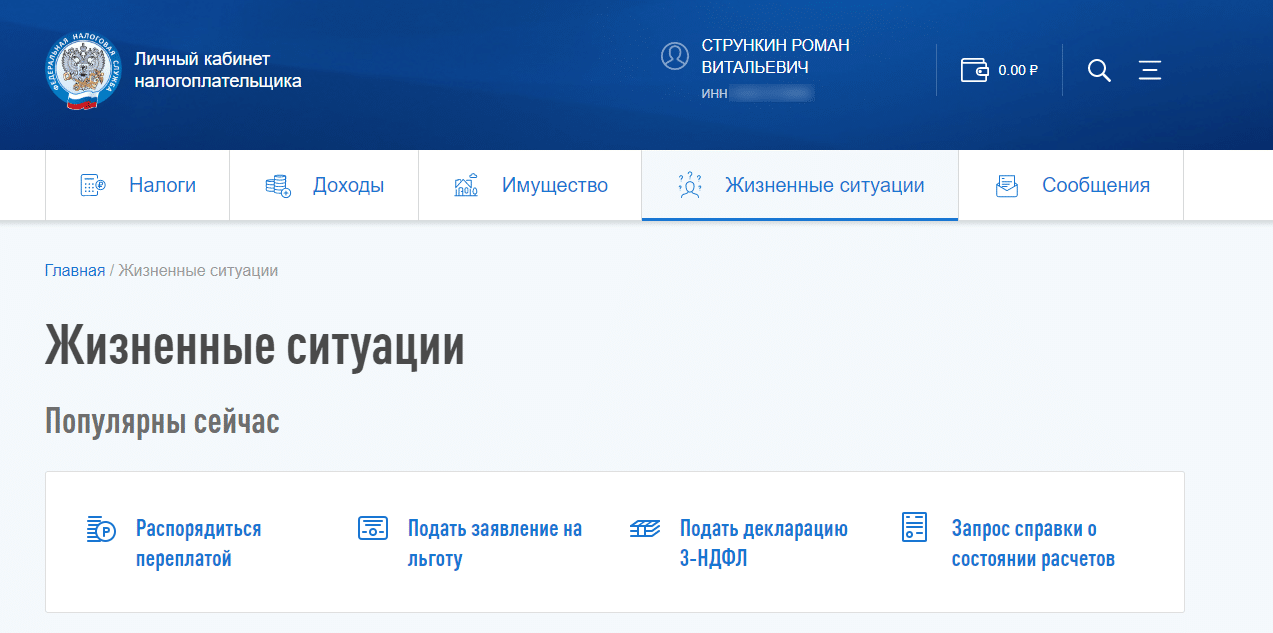

- Загрузить через личный кабинет для физлиц на сайте ФНС. Для этого нужно:

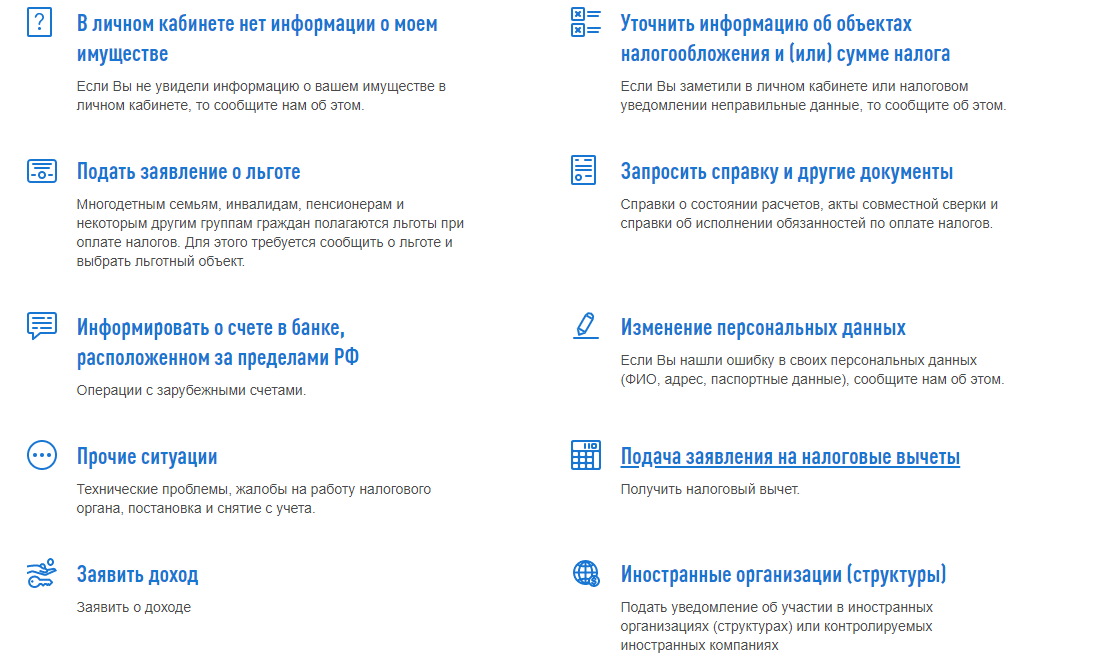

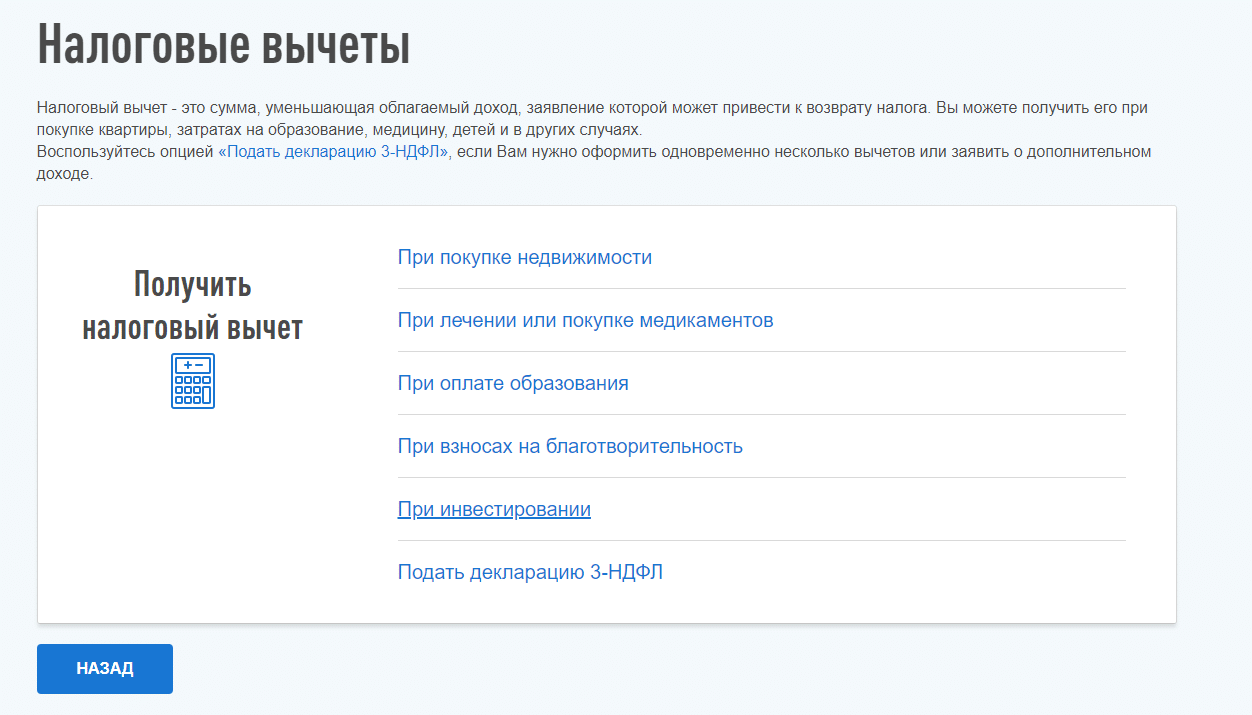

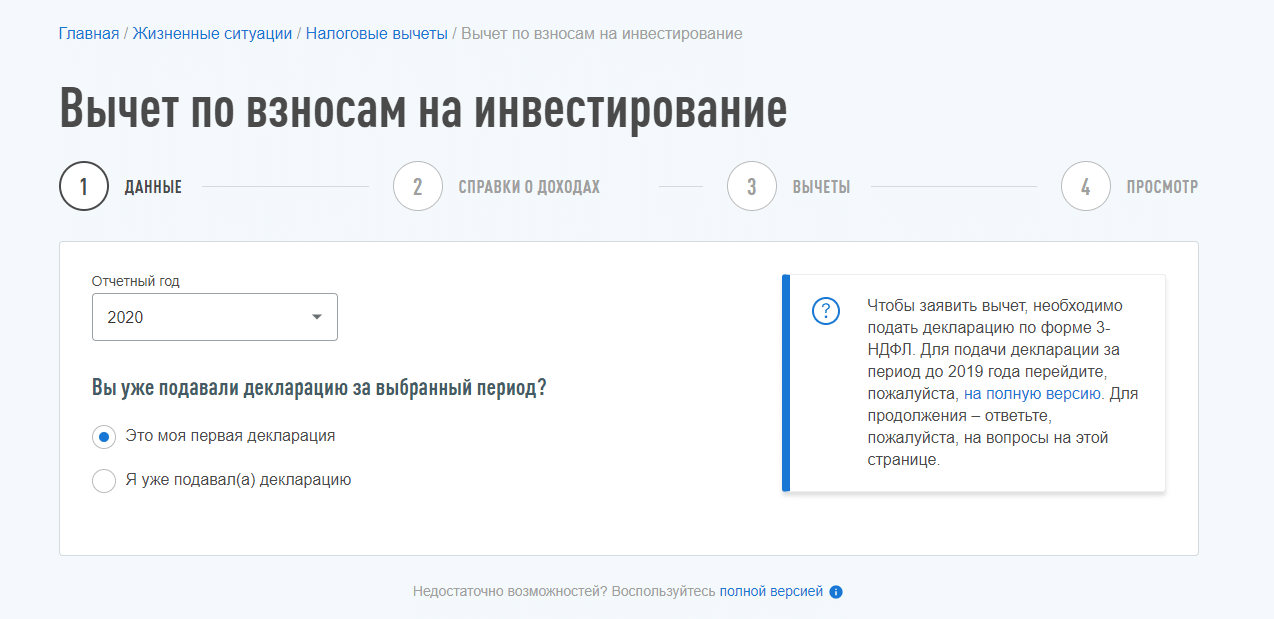

Зайти в раздел «Жизненные ситуации»

Далее — в раздел «Подача заявления на налоговые вычеты»

Затем — в раздел «При инвестировании»

После этого заполнить все данные и загрузить необходимые документы

Понадобятся следующие документы:

- Декларация 3-НДФЛ.

- Справка о доходах 2-НДФЛ за прошлый год — ее можно получить у работодателя или в личном кабинете на сайте ФНС. В ней будет указан размер налога, который вы уплатили.

- Договор на ведение ИИС или извещение от брокера об открытии ИИС.

- Документы, подтверждающие зачисление денег на ИИС, — это могут быть квитанция, приходно-кассовый ордер или платежные поручения. Их можно получить у своего брокера через мобильное приложение.

- Заявление о возврате с реквизитами счета, куда хотите получить сумму вычета.

После этого налоговая в течение трех месяцев проверит документы, и еще месяц у нее будет на перечисление денег.

Вычет на полученную прибыль

Размер вычета — это вся прибыль, полученная от инвестирования. В этом случае ИИС закрывают, а инвестор получает доход по сделкам с ценными бумагами в полном объеме.

Кому подходит. Тем, кто рассчитывает на высокий доход от операций по ИИС. Его обычно выбирают опытные инвесторы, которые уверены в том, что доход от инвестиций будет больше суммы взносов. Также это единственный вариант для тех, кто не имеет официальной зарплаты, облагаемой НДФЛ по ставке 13 %, например предпринимателей, которые платят налоги по упрощенной системе налогообложения.

Когда наступает право на вычет. Не раньше чем через 3 года после открытия ИИС.

Пример

Сергей открыл ИИС в 2017 году и купил несколько акций. Два года он не совершал никаких операций и не получил никакого дохода, а на третий год он продал акции с прибылью, на которую нужно заплатить налог. Но Сергей оформил вычет на полученную прибыль и в итоге не должен ничего платить: 13 % он обязан заплатить НДФЛ, и 13 % ему должны вернуть.

Как получить. Получить вычет можно через своего брокера или через налоговую по месту жительства.

Если хотите получить через брокера, то нужно заявить ему о своем намерении перед закрытием ИИС — услуга не потребует дополнительных расходов от инвестора. Из документов понадобятся:

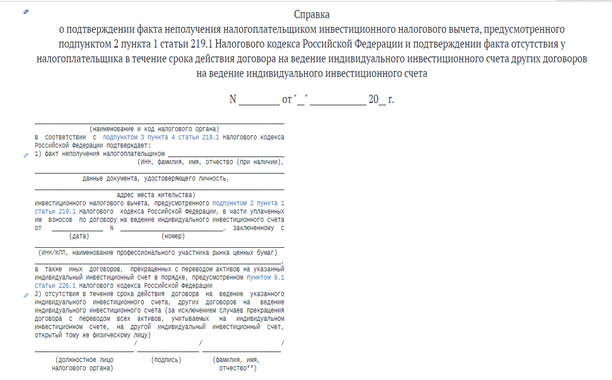

- Справка из налоговой об отсутствии других ИИС и о неполучении вычета по взносам — ее обычно выдают в течение месяца. Ее можно получить в налоговой по месту жительства. Для этого нужно подать заявление на получение справки.

- Заявление о закрытии счета — оформляют обычно в офисе брокера, но у некоторых брокеров можно это сделать через мобильное приложение. Например, в УК «Райффайзен Капитал» закрыть счет можно онлайн.

После того как брокер получит справки и заявление, он закроет ИИС и переведет всю сумму дохода без списания НДФЛ на ваш банковский счет. Сроки зависят от внутренних правил брокера.

Если не получить вычет через брокера, то он удержит налог. Тогда вернуть налог можно через налоговую, подав туда:

- декларацию 3-НДФЛ;

- справку 2-НДФЛ от брокера;

- заявление о возврате с реквизитами счета.

Налоговая вернет деньги в течение четырех месяцев.

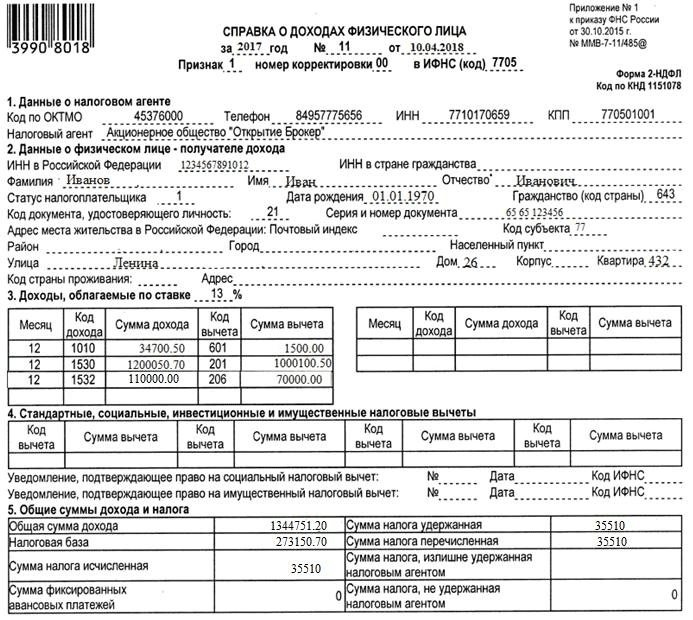

Так выглядит справка, которую выдает налоговая

Пример справки 2-НДФЛ от брокера. Источник

Инвестор может выбрать тип вычета и спустя три года после открытия ИИС, когда поймет, какой вариант принесет больше денег. Подать декларацию можно за все три предыдущих года. Например, если вы открыли ИИС в 2018 году и с тех пор не получали вычет, то в 2021 году можете подавать декларацию за 2018, 2019 и 2020 годы.

По типу А за три года максимум можно получить 52 000 × 3 = 156 000 руб. Если за эти три года сумма налога на доход от инвестиций составит больше этой суммы, то выгоднее выбрать вычет типа Б. Например, если вложения принесли 1 500 000 руб., то налог составит 195 000 руб. В данном случае вычет типа Б выгоднее.

Как происходит оплата налога на ИИС

Исчислять суммы налога по операциям с ИИС самому не нужно. Это делает брокер как налоговый агент. При этом уплачиваются налоги только при закрытии счета. Если до этого вычетом вы не пользовались, то нужно сообщить, какой тип вычета вы будете получать. Если вычет типа А, то брокер рассчитает и уплатит налоги перед тем, как перевести все деньги с ИИС на ваш банковский счет. Если выбрали вычет типа Б, то весь доход от операций на ИИС будет освобожден от налогов.

Самое главное

- Вычет типа А дает право вернуть 13 % от денег, внесенных на ИИС, не превышающий 400 000 руб., т. е. до 52 000 руб. в год. Его можно получать ежегодно.

- Вычет типа Б позволяет освободить от налогов доход от операций на ИИС. Получить его можно через три года после открытия ИИС через брокера или налоговую.

- Решить, какой тип вычета использовать, можно через три года после открытия ИИС, когда станет ясно, какой принесет больше денег.