Расскажем, что такое прогрессивная шкала налогообложения, кого она касается и как работает.

Что такое НДФЛ и как он работает

НДФЛ — это подоходный налог. Его платят физлица с доходов, полученных в России и за ее пределами. Доходом признается экономическая выгода в денежной или натуральной форме. Например, зарплата, выигрыш в лотерею, деньги от продажи земельного участка, проценты от банковского вклада свыше 1 млн руб., подаренная квартира от дальних родственников и другие.

Работодатель является налоговым агентом и сам платит налоги за своих работников с тех доходов, которые им выплачивает. Например, он удерживает налог при выплате зарплаты и выдает ее уже за вычетом НДФЛ. Налоги от остальных доходов, которые не относятся к профессиональной деятельности работника, он уплачивает самостоятельно. Так же самостоятельно отчитываются по налогам ИП и самозанятые. Для этого нужно заполнить декларацию по форме 3-НДФЛ.

Налогоплательщиков-физлиц делят на две категории: налоговые резиденты и нерезиденты. Если человек фактически находится в России 183 календарных дня и более в течение года, то он — налоговый резидент. Кто менее 183 дней — налоговый нерезидент РФ. При расчете времени пребывания физлица на территории РФ учитываются и его краткосрочные выезды из РФ на срок менее 6 месяцев, например для лечения, обучения или по работе.

В зависимости от вида доходов закон предусматривает несколько налоговых ставок на доходы физлиц для резидентов и нерезидентов: 9, 13, 15, 30 и 35 % (ст. 224 НК РФ).

Также для них действуют разные перечни облагаемых налогом доходов. У резидентов налог удерживается с доходов от источников в РФ и за ее пределами, у нерезидентов — только с доходов, полученных на территории РФ (ст. 209 НК РФ). Резидент вправе получить налоговые вычеты по НДФЛ, а нерезидент оформить их не может (пп. 3–4 ст. 210 НК РФ).

| Доходы резидентов, которые облагаются НДФЛ | Не облагаются НДФЛ |

|---|---|

| От продажи имущества, находившегося в собственности менее 3 лет | Доходы от продажи имущества, находившегося в собственности более 3 лет |

| От сдачи имущества в аренду | Доходы, полученные в порядке наследования |

| Доходы от источников за пределами РФ, например дивиденды или проценты, выплаченные иностранной организацией, страховые выплаты от иностранной организации (ст. 208 НК РФ) | Доходы по договору дарения от члена семьи или близкого родственника (ст. 14 СК РФ) |

| Доходы в виде выигрышей | Полный список — ст. 217 НК РФ |

| Полный список — ст. 211–215 НК РФ |

Что поменялось в 2021 году в НДФЛ

С 1 января 2021 года закон ввел прогрессивную шкалу налогообложения доходов физлиц. До этого ставка не зависела от величины дохода. Вот главные изменения:

- Теперь доходы резидентов и нерезидентов РФ попадают под налогообложение по прогрессивной шкале (ст. 210 НК РФ).

- Если сумма доходов за налоговый период не превышает 5 млн руб., она облагается по ставке 13 %, а к той части доходов, которая превышает 5 млн руб., применяется ставка 15 %.

- Изменился порядок уплаты НДФЛ. По доходам от трудовой деятельности налоговый агент уплачивает налог в бюджет отдельными платежными поручениями: по ставке 13 % и по ставке 15 %.

- По доходам в виде процентов по вкладам или остаткам на счетах в банках на территории РФ налог будет удерживаться налоговым органом.

Каких доходов коснется новая ставка налога

Если совокупная налоговая база по определенным доходам превысит 5 млн руб., то к доходу в пределах 5 млн руб. будет применяться налоговая ставка 13 %, а в отношении суммы сверх этого порога — 15 %.

Закон ввел новое понятие — совокупность налоговых баз. Это те доходы, что будут учитываться при расчете повышенной ставки. Для резидентов в совокупность налоговых баз входят следующие доходы:

1) основная налоговая база: зарплата и вознаграждение за выполненную работу, оказанную услугу, вознаграждение директоров, доходы от сдачи в аренду и другие доходы (п. 1 ст. 224 НК РФ);

2) от долевого участия, в том числе по дивидендам иностранной организации, которые признаны в налоговой декларации;

3) от выигрышей в азартные игры или лотереи;

4) по операциям с ценными бумагами и с производными финансовыми инструментами, в том числе по тем, которые учитываются на ИИС;

5) по операциям РЕПО, объектом которых являются ценные бумаги;

6) по операциям займа ценных бумаг;

7) полученные участниками инвестиционного товарищества;

8) в виде сумм прибыли контролируемой иностранной компании.

Для нерезидентов в расчет по прогрессивной шкале попадут доходы:

1) от некоторых видов трудовой деятельности (п. 3 ст. 224 НК РФ);

2) в виде процентов по вкладам в банках, которые находятся на территории РФ;

3) от продажи недвижимого имущества или долей в нем, а также доходы в виде подарков недвижимого имущества от любых лиц;

4) полный список — в п. 2.2 ст. 210 НК РФ.

Как рассчитывается налог по прогрессивной ставке

Прогрессивная ставка будет применяться только к той части дохода, которая превышает установленный порог в 5 млн руб. То есть с 2021 года к доходам придется применять две ставки налога: 13 и 15 %. Вот как это выглядит:

доход ≤ 5 млн руб. → доход × 13 %;

доход > 5 млн руб. → 5 млн руб. × 13 % + (доход – 5 млн руб.) × 15 %.

Чем выше доход, тем выше будет дополнительный платеж. Повышенная ставка НДФЛ будет применяться к доходам, полученным с 1 января 2021 года, то есть в отношении доходов налогоплательщиков, полученных в 2020 году, налоговые ставки остаются прежними. Если налоговая база за 2021 год будет меньше 5 млн руб., то ставка остается 13 %.

Например, зарплата генерального директора компании в 2021 году — 500 000 руб. в месяц. Его годовой доход составит 6 млн руб., из которого сумма 5 млн руб. будет облагаться по ставке 13 %, а к доходу сверх этой суммы будет применяться прогрессивная ставка 15 %.

НДФЛ → 5 000 000 × 13 % = 650 000 руб.

НДФЛ → 1 000 000 × 15 % = 150 000 руб.

Кто и как платит налоги по новой ставке

В отношении доходов в виде заработной платы все обязанности по уплате налогов с применением прогрессивной ставки возложены на работодателя, который выступает налоговым агентом. Он должен перечислить налог не позднее чем на следующий день после выплаты зарплаты (п. 6 ст. 226 НК РФ).

По итогу календарного года все выплаченные доходы и уплаченные налоги работодатель направляет в налоговую. ФНС проверяет совокупность налоговых баз по всем налоговым агентам, если работодателей несколько, а также по доходам, задекларированным налогоплательщиком самостоятельно, и проверяет НДФЛ по прогрессивной ставке.

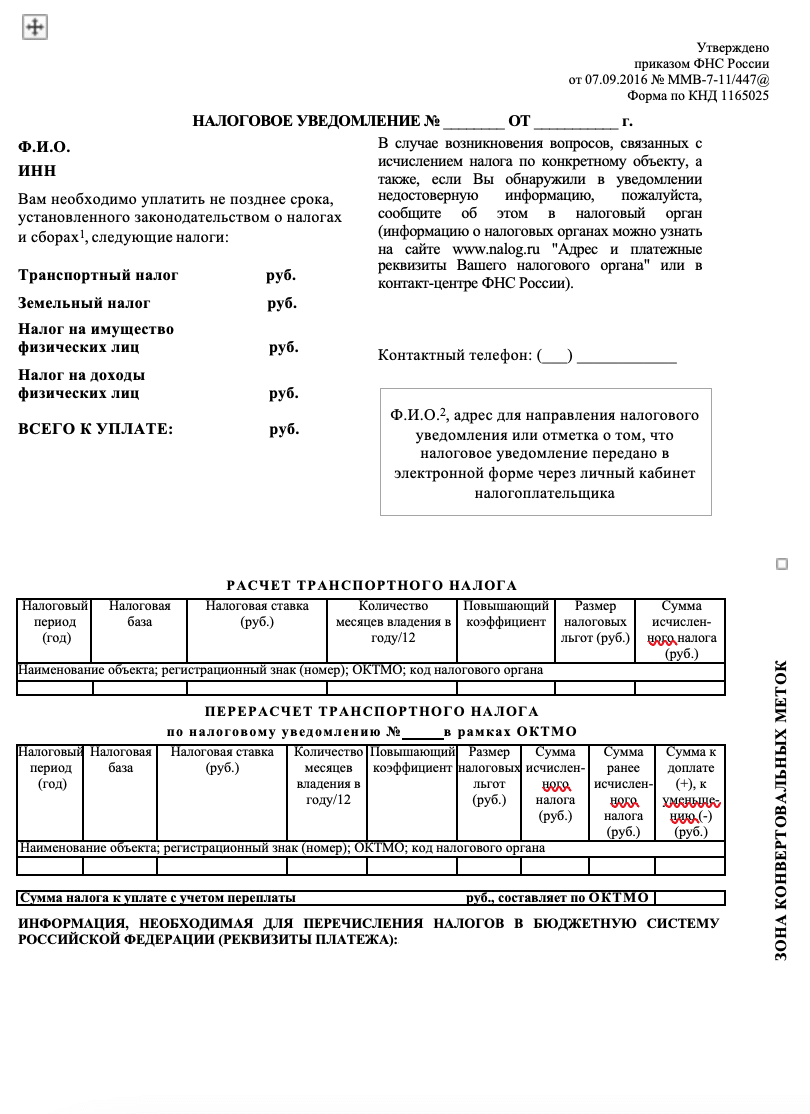

В случаях когда НДФЛ не оплачен полностью, налоговая отправляет по почте уведомление с суммой к доплате, оно доступно и в личном кабинете на сайте ФНС. Оплатить остаток налога нужно до 1 декабря следующего года.

Так выглядит налоговое уведомление. С 1 июня 2021 года форма уведомления поменяется

Налогоплательщик самостоятельно уплачивает остаток налога из уведомления ФНС в следующих случаях:

- если работодатель не может уплатить сумму налога и соответствующие сведения были переданы в ФНС;

- если банком переданы в налоговую сведения о процентных доходах по вкладам налогоплательщика с суммы свыше 1 млн руб.;

- если работодатель или налогоплательщик недоплатили всю сумму налога.

Налогоплательщик обязан самостоятельно рассчитать и уплатить НДФЛ в случае, если налог не удерживается налоговыми агентами, например с выигрыша спортивной ставки или дохода от контролируемой иностранной компании.

Доходы, не облагаемые по прогрессивной ставке НДФЛ

Прогрессивная ставка налога не применяется к нерегулярным доходам:

- от продажи имущества, например земельного участка, гаража, квартиры;

- в виде подаренного имущества, например доли в недвижимости, машины, денег;

- в виде страховых выплат по договорам страхования и пенсионного обеспечения.

Например, при продаже земельного участка с домом за 8 млн руб. или получение в дар от родителей квартиры за 10 млн руб. прогрессивная ставка налога для резидентов не применяется.

Что запомнить

- Прогрессивная ставка НДФЛ в 15 % применяется с 1 января 2021 года только к части дохода, которая превышает 5 млн руб.

- Заполнять декларацию о доходах по зарплате самостоятельно не требуется. Работодатель, как налоговый агент, сам отчисляет НДФЛ за работника.

- Доплатить налог после полученного уведомления ФНС нужно до 1 декабря следующего года.