Облигации — один из самых простых финансовых инструментов, но есть нюансы, которые важно знать при инвестировании. В статье расскажем, почему текущая доходность облигации не единственный критерий при выборе ценных бумаг, как выбрать между двумя облигациями, как рассчитать доходность с учетом комиссии брокера и налогов.

В мире сложилась практика, при которой доходность облигации, указанная на бирже или в интерфейсе брокера, не учитывает налога с прибыли и с купона. Покажем, насколько сильное влияние могут оказывать налоги и почему важно уметь учитывать их самостоятельно. Для этого сначала разберемся, как устроена облигация.

Облигации выпускают страны, компании, банки, субъекты стран, чтобы финансировать свою деятельность или покрыть дефицит бюджета. Если вы покупаете облигации компании, то, по сути, вы даете ей в долг, а она обязуется вернуть вам деньги в определенный срок — в дату погашения облигации, а также выплатить проценты за пользование вашими деньгами — это называется купонным доходом. Купонный доход, его периодичность, а также дата, когда вы получаете назад инвестированные деньги, зафиксированы в проспекте эмиссии — документе, который регистрируется в ЦБ. В любой момент вы можете продать облигацию, не теряя накопленных по ней процентов.

Из финансовых инструментов облигации можно сравнить с депозитами. В обоих случаях вы одалживаете деньги и получаете процентный доход. Но, в отличие от депозита, эти ценные бумаги можно продать. При этом накопленный процент вы не потеряете — его оплатит покупатель. Но нужно понимать, что если вы продаете облигацию раньше срока ее погашения, то цена может быть ниже той, что вы за нее заплатили.

Цены на облигации указываются в процентах. Если в торговой или информационной системе стоит цена 99,05, это означает 99,05 %. В деньгах это 99,05 %, умноженные на номинал облигации. Номинал рублевых облигаций обычно составляет 1000 руб., то есть в нашем примере это будет 990,5 руб. Дополнительно вы заплатите часть купонного дохода, которая накопилась с момента предыдущей выплаты, — это называется накопленным купонным доходом (НКД). Аналогично если вы решите продать облигацию, то продавец оплатит вам накопившийся к тому моменту купонный доход. Считать и проверять его не надо — за вас это сделает биржа.

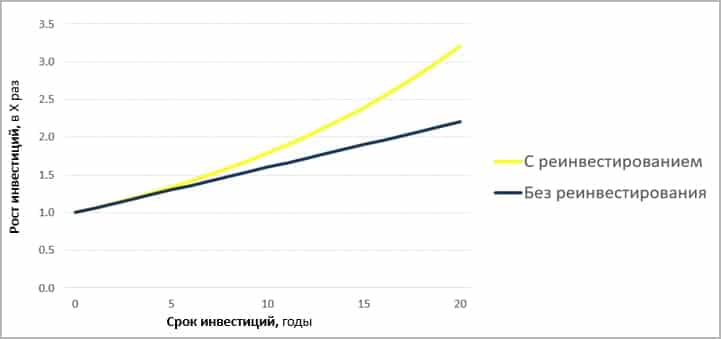

Полученные купоны можно тратить или реинвестировать. Если реинвестировать, то можно получить дополнительный доход. Выбор облигации будет зависеть от того, какую стратегию инвестирования вы выберете.

Может показаться, что реинвестирование не сильно влияет на результат. Но на горизонте в 20 лет даже несколько десятых процента в год могут значительно изменить итог. Ниже — график стоимости портфеля с реинвестированием под 5 % и без него.

Чтобы выбрать облигацию, нужно оценить ее доходность. Если вы планируете инвестировать без реинвестирования, то нужно ориентироваться на простую доходность, если с реинвестированием — то на эффективную.

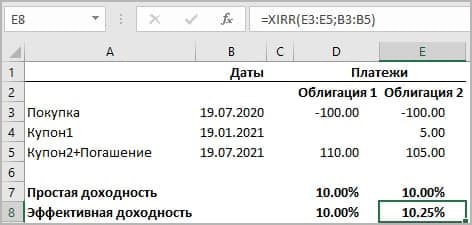

Простая доходность к погашению — это как депозит без капитализации процентов: доход, который получаем за год, делим на сумму, которую инвестировали. Но на практике редко бывает, что до погашения облигации ровно год, поэтому для удобства доходность приводят к годовому значению. Рассмотрим на примере, как работает простая доходность. Для этого сравним две облигации.

Облигация 1 — цена 100 %. Через год вы получаете 100 % обратно плюс 10 % купонного дохода.

Облигация 2 — цена 100 %. Через год вы получаете 100 % обратно плюс 5 % купонного дохода каждые полгода.

Формула простой доходности в обоих случаях дает 10 % дохода. Делим10 % дохода на 100 % инвестиций и получаем простую доходность в 10 % годовых.

Но интуиция подсказывает, что второй вариант предпочтительнее — и это действительно так. Дело в том, что расчет доходности облигаций в первом случае не учитывает возможный доход от реинвестирования. Ведь вы можете вложить полученные через полгода 5 % и получить дополнительный доход.

Здесь работает общее правило: чем раньше вы получаете всю сумму дохода, тем лучше. Это как с зарплатой: ежемесячные выплаты надежнее, чем одна выплата в конце года, ведь в течение года курс доллара и инфляция могут вырасти.

Эффективная доходность к погашению предполагает, что все полученные купоны вы будете реинвестировать. Это как депозит с капитализацией процентов. Ожидаемая доходность облигации, которую вы видите на сайте биржи или в торговом терминале, это и есть эффективная доходность.

Если простая доходность разных облигаций совпадает, то выбираем ту облигацию, у которой эффективная доходность выше.

Доходность ценных бумаг всегда можно узнать с помощью калькулятора на сайте биржи или в торговом приложении брокера. Но полезно знать, как рассчитать доход по облигациям самостоятельно, чтобы учесть налоги. Покажем, как это сделать с помощью Excel.

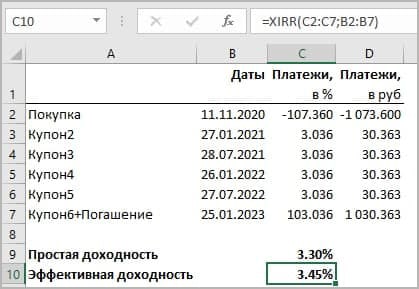

Пример 1. В Excel для расчета эффективной доходности используется формула доходности облигации XIRR (или ЧИСТВНДОХ в русскоязычной версии). Для нее нужно построить два столбца: даты выплаты и размер выплат.

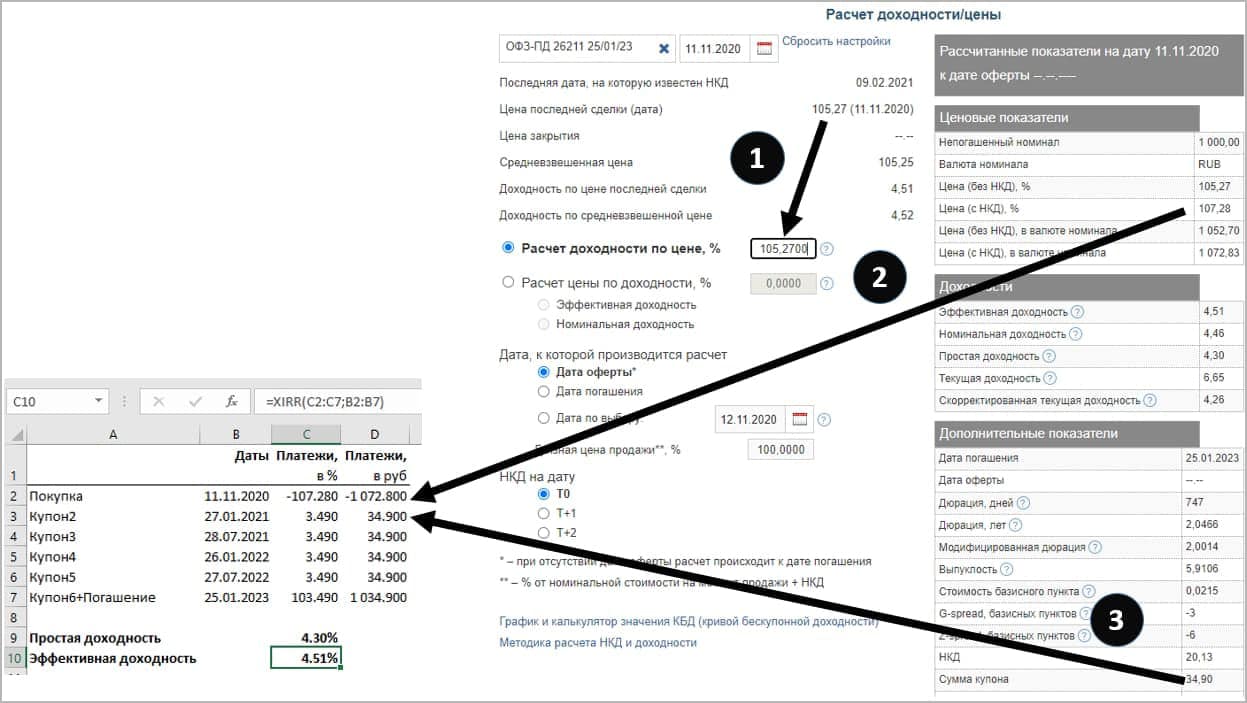

Простая и эффективная доходность облигации может быть рассчитана с помощью калькулятора на сайте биржи. Но калькулятор не учитывает налоги и комиссию брокера, а эти факторы влияют на доход. Чтобы учесть в расчетах налоги, важно понимать, как работает Налоговый кодекс РФ.

Теперь покажем на практике, как учитывать налоги и комиссию брокера и от чего зависит текущая доходность облигации.

Пример 2. Для расчета возьмем государственную облигацию ОФЗ 26211. Сначала рассчитаем эффективную доходность без учета налогов и комиссий. Данные для расчета возьмем из калькулятора Московской биржи. Нам нужны:

Продолжим считать доходность облигации и учтем комиссию брокера. Для этого добавляем к цене комиссию вашего брокера. Мы возьмем для расчетов максимальную комиссию по тарифу «Активный» в Райффайзенбанке — 0,08 %. Цена облигации с учетом комиссии: 107,28 % + 0,08 % = 107,36 %.

После этого учтем налоги. Сначала налог с купона — для этого уменьшим все купонные выплаты на 13 %.

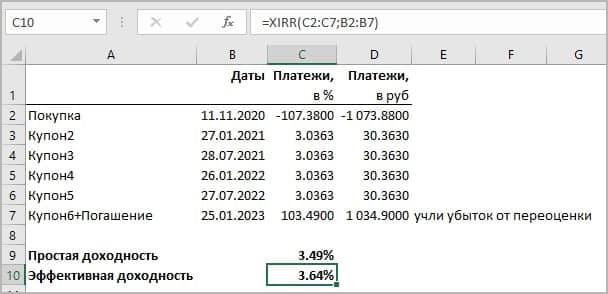

Доходность заметно снизилась, но это не окончательный результат. Теперь посмотрим, как на нее влияет убыток от переоценки. Цена покупки была 105,27 %, при погашении нам выплатят 100 %, значит, мы получим убыток от переоценки в 5,27 %, а налог с купона составит 3,49 × 0,13 = 0,4537 %. Убыток от переоценки перекрывает его, а значит, уменьшает налоговую базу в год погашения — в 2023 году. Таким образом, налог с последнего купона нам вернут, поэтому в таблице мы укажем купон без налога.

На практике убыток может быть и меньше, и тогда налог с купона не обнулится, а просто уменьшится. Или в году погашения будет две купонные выплаты, а величина убытка позволит обнулить налог по обеим. Вариантов может быть много, важно помнить, что они влияют на расчеты.

В итоге получаем доходность к погашению облигации 3,64 % вместо 4,51 %, которая указана в торговой системе. На разницу влияет срок до погашения и величина купона. Чем длиннее облигация и выше купон, тем больше будет разница между эффективной доходностью и доходностью, которую вы получите по факту.

При прочих равных лучше выбрать ту облигацию, у которой ниже величина купона.

Чтобы это стало очевидным, рассмотрим еще один пример, на длинных облигациях.

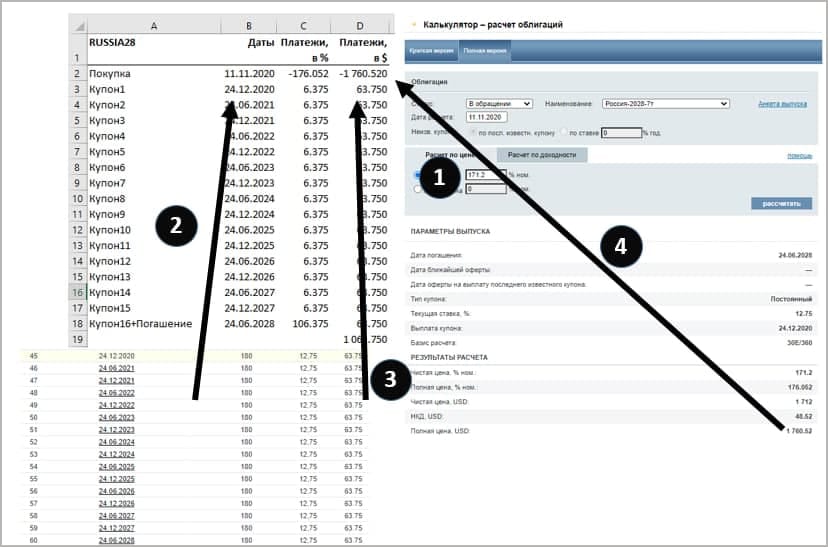

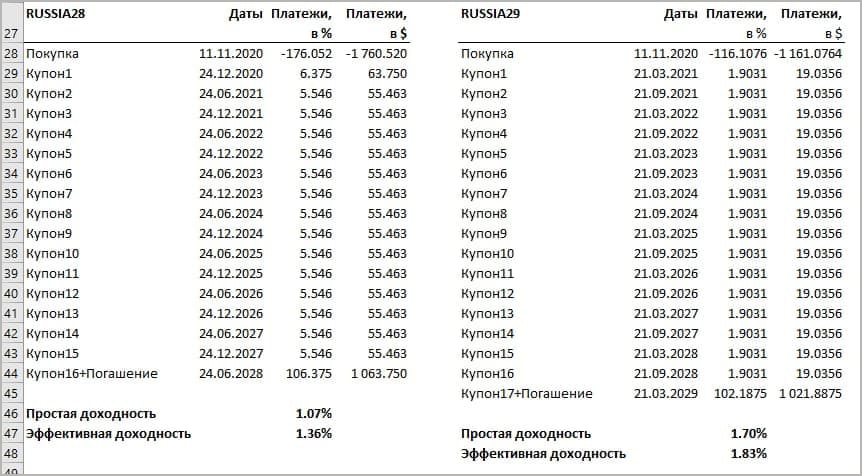

Пример 3. Сравним две 10-летние еврооблигации — RUSSIA28 и RUSSIA29: одна — с низкой ценой и маленьким купоном, а вторая — с высокой ценой и большим купоном. Для начала рассчитаем эффективную доходность к погашению без учета налога. Комиссию брокера учитывать не будем, так как ее влияние на 10 годах незначительно.

Необходимые данные придется взять из нескольких источников, так как калькулятор Московской биржи для евробондов дает некорректные данные. Нам нужны:

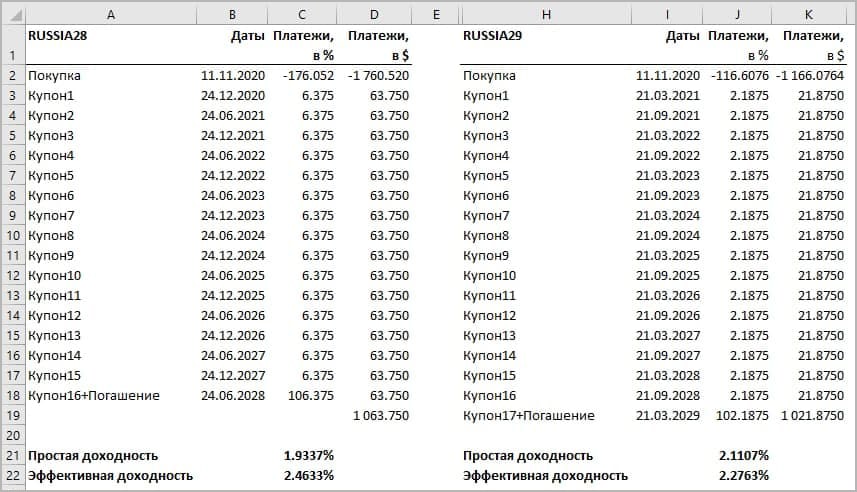

Теперь сравним доходность еврооблигаций RUSSIA28 и RUSSIA29.

Если вы не планируете реинвестировать купон, ориентируйтесь на простую доходность

До изменений в Налоговом кодексе RUSSIA28 была одной из самых интересных на рынке еврооблигаций. Теперь посмотрим их доходность с учетом налога. На 10-летней облигации налог с купона будет удерживаться 9 лет, а убыток от переоценки учтется только в году, когда он возник, то есть в год погашения. Первый купон еще не попадает под новые правила, поэтому налог с него не удерживается.

Введение налога на купон государственных еврооблигаций повлияло на инвестиционную привлекательность этих бумаг. Высокий купон, который был преимуществом, стал минусом. Высокий купон = высокий налог, а отрицательная переоценка (купили по 171,2 %, а погасили по 100 %) обнуляет налог только по последнему купону. Получается, что если не учитывать влияние налогообложения, то можно сделать неверный выбор.

А держателям RUSSIA28 в качестве альтернативы можно рассмотреть: